30代の平均保険料はどのくらいだろうか?

生命保険の加入保障内容は適切なのか

自分に合った生命保険の選び方は?

このように、30代の方で生命保険の平均額が気になっている方も多いのではないでしょうか。

30代は一般的に結婚や出産、マイホーム購入などさまざまなライフイベントに変化が起こり、生命保険を加入したり見直しする人も多いでしょう。

そこで今回は、30代が支払っている保険料の平均や生命保険を選ぶポイント、毎月の保険料を抑える方法などを解説します。

30代以降は病気やケガなどのリスクも大いに考えられ、将来起こるリスクに備えることはとても大切なことです。

また、平均額を理解しておくことで保険の見直しの検討材料にもなりますので、最後までご覧ください。

30代での生命保険は平均金額いくら?

あなたが加入している生命保険の保険金額や保険料が適切かどうかを確認したい場合は、一般的な平均額で確認してみることがいいでしょう。

また、家計に負担がない程度として年収に対する目安も重要です。

ここでは、30代男女別に生命保険の平均額を解説していきます。

30代の生命保険料は月額で平均約14,000円代

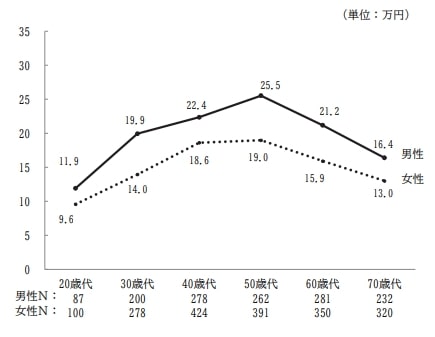

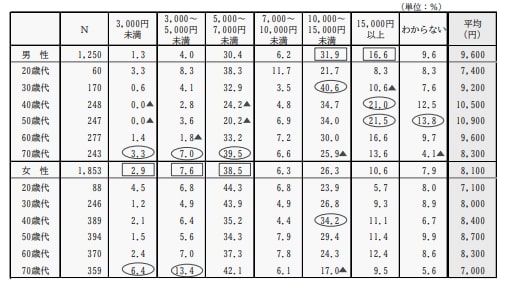

下図は年齢、性別ごとの生命保険料の平均値のグラフになります。

出典:公益財団法人生命保険文化センター「2022年度生活保障に関する調査」

グラフデータをもとに、性別ごとの平均保険料を説明していきます。

男性の平均月額16,600円〜

30代男性の年間保険料は、19.9万円で月額平均に換算すると16,600円となります。

一般的に家計を支えているのは男性が多く、死亡保障内容などを充実させる必要があるため、」男性の方が多く払っていることが考えられるでしょう。

女性の平均月額11,700〜

30代女性の年間保険料は、14.0万円で月額平均に換算すると11,700円となります。

男性よりも女性の場合、保険金を支払う準備期間が長いため、死亡保障に対する保険料は男性よりも安くなります。

30代の払込保険料の平均目安は年収の約5%

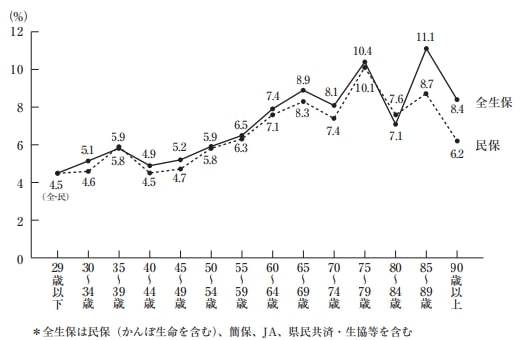

下図は世帯主年齢別に年間払込保険料対世帯年収比率を年齢別にグラフにしたものです。

出典:公益財団法人 生命保険文化センター2021年度「生命保険に関する全国実態調査」

データから明らかなように、0~34歳は全生保で5.1%、民間の生命保険会社で4.6%、35~39歳ではそれぞれ5.9%と5.8%を支払っています。

このデータから保険料の一般的な目安として、年収に対し約5%が充てられていることが分かります。

30代の平均死亡保険金額は約1,416万円

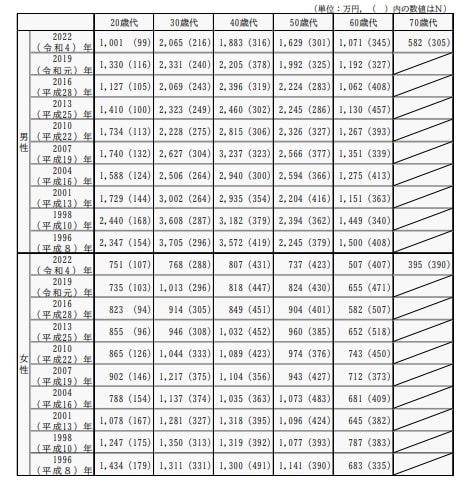

下記は性・年齢別で生命保険加入金額を時系列で表にしたものです。

出典:公益財団法人生命保険文化センター「2022年度生活保障に関する調査」

データをもとに、性別ごとに解説していきます。

男性の場合は約2,065万円

2022年のデータを見ると、30代男性の死亡保険金額は、平均2,065万円になります。

生命保険料と同じように一般的に男性は家計を支えている立場であり、死亡保障を充実させる必要があります。

また、年齢別に比較してみますと、30代男性が死亡保険金額が最も多いことが分かりますが、この年代はお子さまがまだ小さく、成人までのお金が必要になるためです。

女性の場合は約768万円

次に2022年の女性のデータを見ると、30代女性の死亡保険金額は平均768万円になります。

女性の場合、20〜50歳代まで700〜800万円と同じくらいの死亡保険金額です。

これは女性の収入が家計の一部となっているため、収入に見合った保障としての平均金額になります。

疾病入院給付日額は平均10,600円

下記は性・年齢別、加入金額ごとに疾病入院給付金日額を年代別で表にしたものです。

出典:公益財団法人生命保険文化センター「2022年度生活保障に関する調査」

データからわかるように30歳代男性の日額が9,200円、女性は8,000円が平均的な疾病入院給付金日額であることがわかります。

ただし、多くの保険商品はパターン販売がされていることがほとんどで、疾病入院給付日額5,000円〜7,000円未満、あるいは10,000〜15,000円未満で加入している人が約7割を占めています。

入院する場合、公的医療保険の自己負担分のほかに差額ベッド代や食事代、見舞いに来る家族の交通費など、公的医療保険の対象とならないお金がかかるものです。

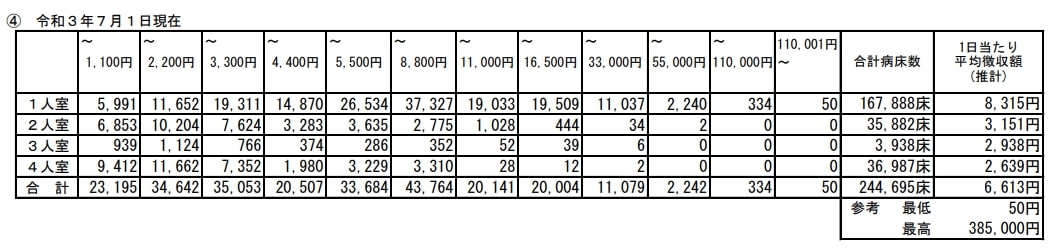

下図は1日当たりの差額ベット代として平均徴収額の(令和6年5月1日現在)一覧表になります。

出典:厚生労働省 2022年9月中央社会保険医療協議会 総会(第528回)主な選定療養に係る報告状況

つまり、入院時の差額ベット代として個室を利用する場合は平均して1日8,315円必要となり、全病床数を平均すると6,613円必要となります。

入院給付金日額を考える際には、公的医療保険でまかなえない費用も考慮し、差額ベット代など足りない部分を補う必要があるのです。

30代で生命保険に入る必要性と一般的な平均加入率

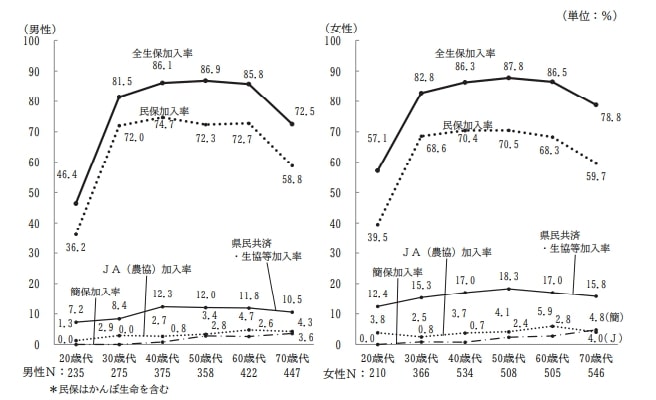

下記は年齢・性別ごとに加入率をグラフにしたものです。

出典:第Ⅵ章 生命保険の加入状況 公益財団法人 生命保険文化センター

データをもとに、性別ごとに解説していきます。

30代男性の生命保険加入率は平均81.5%

生命保険全社での30代男性の加入率は約81.5%になります。

一般的に生命保険が特に必要とされているのが、結婚後にお子さまが産まれてから独立するまでの期間になるため、30代からの加入率は20代よりもかなり高くなっています。

また、30代以降の加入率は約7〜8割を占めております。

30代女性で生命保険加入率は平均85.8%

30代女性の生命保険加入率は約82.8%でわずかに高い傾向があります。

また、30代以降も女性の方がわずかに高く約8割の加入率を維持しています。

年代を通して加入率は男性よりも女性の方が上回っており、男性に比べると堅実さがうかがえることがわかります。

30代で生命保険を選ぶときのポイント

30代での平均的な生命保険料、保険金額などを把握することができましたが、いざ生命保険をどのように選べばいいか悩むところではないでしょうか。

ここでは、30代で生命保険を選ぶときのポイントを解説していきます。

ご自身の現在の状況に合わせて選ぶときのポイントをおさえて必要な保障内容を検討しましょう。

30代で生命保険に加入する目的をしっかり決める

生命保険に加入する目的は、人によって異なります。

万が一に備えるために加入する人もいれば、将来的に必要となる資金を準備するために加入する人もいるのが現状です。

参考として加入する目的には以下のことが考えられます。

- 万一死亡した時のため

- ケガや病気になったときの医療費のため

- ケガや病気で収入がなくなる場合に備えるため

- 老後の生活費のため

- 介護状態となった時のため

- 教育・結婚資金のため

- 貯蓄のため

そのほかにも加入目的はさまざまですが、生命保険への加入を検討するときは「なぜ加入するのか」を考えることが重要です。

加入目的が明確でなければ、商品の種類や保障内容などを選ぶことができないため、選ぶときに最初に考えるのは加入目的になります。

保険料だけで生命保険を選択しない

保険料が安い生命保険に加入できたとしても、いざというときに十分な保障が受けられなくてはせっかく加入した生命保険が無意味なものになることでしょう。

「30代男性は平均で毎月だいたい2万円の保険料を払っているから、2万円分の生命保険に加入しよう」

と単純に保険料ありきで商品や保障内容を選ぶと、自分にあっていない生命保険に加入してしまうことになります。

生命保険の選び方としては、必要な保障内容、保障金額ありきで検討することが大切です。

また、30代平均で払っている保険料は、あくまで参考程度にとどめておきましょう。

ライフステージに合わせて必要な保障から生命保険を決める

人生のさまざまなライフステージに応じて考慮すべきポイントが異なります。

下記はライフステージごとに考慮すべきポイントをまとめてみました。

| ライフステージ | 考慮すべきポイント |

| 独身で社会人として働きはじめた場合 | 病気やケガで働けなくなった場合 |

| 結婚した場合 | 配偶者の扶養で万が一となった場合 死亡保険金受取人の変更も考えておく |

| 子どもが生まれた場合 | 成長期から独立までを考える 学資についても考慮しておく |

| 住宅を購入した場合 | 住宅ローンに関連した保障の見直し 団体信用生命保険(団信)の加入条件を確認 |

| 老後を考えはじめた場合 | 老後生活に向けての保障を考える 公的制度や貯蓄だけでは不足する可能性も検討しておく |

これらのポイントを参考に、自分自身の現状や将来の展望に合った生命保険の選択を行うことが大切です。

家計に負担がかからない保険料の目安を決めておく

生命保険の選び方として、必要な保障内容、保障金額ありきで検討することが大切ではありますが、家計に負担がかからない保険料の目安、すなわち予算を決めておく必要もあります。

必要な保障内容に優先順位をつけ、低いものは一旦見送るか必要な保障を確保したいのであれば掛け捨て型の商品を選ぶなどの工夫が必要です。

先述のとおり、年収の5%程度の目安で家計に負担がかからない保険を選んでおくことも必要です。

30代から入る際の保険期間で選ぶ

生命保険の保険期間には、10年・20年など期間内で保障を受けられる「定期保険」と、生涯に渡り保障が続く「終身保険」があります。

終身保険は年齢にかかわらず保障が続き、保険料も一生変わらないのが特徴です。

払込期間を短くすることで貯蓄性が増しますが、保険料の負担が大きくなります。

一方、定期保険は保険期間が短いため月々の保険料も安く設定されており、少ない負担で死亡保障に備えることが特徴です。

ただし、期間が終了すると当然保障が無くなります。また、改めて更新する際には現在の年齢で保険料が計算されるため、より負担が大きくなる点には注意が必要です。

現在の収入状況から生命保険にかけられる予算を出し、どちらのタイプが自分に合っているのか、事前にチェックしておく必要があります。

終身保険や定期保険の特約として、入院保障や主契約での医療保険については以下のとおりです。

- 入院時の保障

- 手術時の保障

- 通院時の保障

これらの保障について解説します。

入院時の保障

入院給付金の対象となる1日あたりの給付金額や入院日数の上限については、各保険会社の商品やプランによって異なります。

大病や個室利用などの入院時に高額な費用がかかる場合、これからの健康リスクを考えて保障内容を選びます。

最近では日帰り入院も増えてきているため、給付金が支払われるのかどうかなど保障内容をよく確認することが大切です。

入院給付金は、一般的に「1日あたりの入院給付金×入院日数」で決まるものですが、最近の保険商品は入院しただけで一律の金額を受け取れる入院一時金タイプも登場しています。

手術時の保障

病気・ケガなどで手術を受けた時の保障についても、各保険会社の商品によって異なります。

手術の内容により入院給付金の日額に所定の倍率をかけて計算をする保険商品もあれば、一律の給付金が支払われる商品もあります。

また、入院をともなう手術と、外来の手術では給付金が異なるケースもあるため、商品を選ぶ際には、手術時の保障内容や給付の条件も比較することも必要です。

通院時の保障

最近では入院日数が短くなり、通院日数が増加する傾向にあります。

1日あたりの入院給付金が入院日数分で給付されるタイプの場合は入院日数が短くなり、受け取れる給付金は少なくなるため、通院給付金があるタイプの商品が登場しています。

通院が長期化すると、治療費以外にも交通費や仕事を減らす影響での減収など、家計に負担がかかるでしょう。

そのため、特にがん治療は1回あたりの通院費が相当かかることから、通院リスクに対する備えがますます必要となります。

30代の生命保険で毎月の保険料負担を抑える方法は?

生命保険を選ぶには、必要な保障内容や保障金額を優先して検討すべきであることを解説してきました。

しかしながら、家計への負担を考慮して適切な保険料を設定することも重要です。

ここでは毎月の生命保険料負担を抑える方法について解説していきます。

必要な保障内容の優先順位を付ける

死亡保障だけでなく、入院保障や就業不能となった場合の保障も備えたいなど、さまざまなリスクをカバーしようとすると、毎月の保険料は当然のことながら高くなります。

毎月の保険料予算を超える場合は必要なリスクの優先順位を検討することが大切です。

例えば、子育てしている夫婦世帯の場合、優先順位がもっとも高い、すなわち経済的に影響が大きいのは、家計を支えている人の死亡保障となります。

独身の人であれば、たとえご自身が亡くなったとしても遺された家族は不在です。

そのため、死亡保障よりも病気やけがで入院したときの保障や、働けなくなったときの保障の方が優先順位が高いことになります。

また、死亡保障の優先順位が高いのであれば「死亡保障は手厚くし、入院給付金は日額を減らしておく」といった方法にすることで、保険料を抑えることもできます。

解約返戻金がない掛け捨て商品にする

生命保険に加入する目的が死亡保障を備えたいにもかかわらず「払った保険料がもったいない」ということで、貯蓄の高い商品のみで備えようとすると保険料負担が重くなります。

死亡保障を充実させ、保険料を抑えたい場合は、定期保険など掛け捨て型の商品も検討しましょう。

家計を支えている世帯主に万が一の場合、生活に困らないよう保険金額を上げつつ保険料を抑えるためには、定期保険を選んでおくことも必要です。

また「葬儀費用は終身保険、家族の生活費は定期保険で備える」というように、貯蓄・掛け捨て保険を組み合わせて備える方法もあります。

一般的には、定期保険を特約とした終身保険が代表的な保険商品となります。

払込期間はできるだけ長めに設定しておく

保険料を抑える方法の一つとして、払込期間を長めに設定しておくことで保険料負担を軽減することができます。

生命保険は商品によって払込期間を選べることが多く、終身保険であれば、例えば保険料払込期間を保障期間の途中で終了するよりも、払込期間を終身にすることで保険料を抑えることができます。

つまり、払込期間を短くするほど保険料が上がることになるのです。

期間の設定は各保険会社や商品によって保険規定によってさまざまです。

10〜20年と決められているものや終身タイプのもの、年齢を基準とする歳満了などがあります。

商品に対する保険料総額の分割回数を多くすることで、月々の負担を抑えることが可能です。

ただし、最終的に支払う保険料の総額が分割回数が多くなるほど高くなりますので注意が必要です。

貯蓄したい場合は変額保険も選んでおく

「どうしても貯蓄型の保険商品に加入したいけれど、毎月の保険料負担は抑えたい」と考えている方は、変額保険を選ぶのも一つの方法となります。

変額保険は、払い込んだ保険料の一部を株式や債券で運用する商品で、将来の保障と資産形成を両立させるところが特徴です。

ただし、途中で解約した場合、払い込んだ保険料よりもかなり下回った解約返戻金となることがあるため、商品内容を十分確認しておくべきです。

また、パンフレットに掲載されている注意喚起情報などを熟読しておくことも大切です。

定期的な見直し時期を設ける

生命保険は、一度加入したら終わりではなく、ライフステージなどの変化に応じて見直しを行うことが大切です。

例えば、子どもが全員社会人となり自立したのであれば、死亡保障を減額して保険料負担を抑えられますし、その他の保障されているものがあれば解約しておく必要もあります。

また、保険商品も年々新たな商品を発売しているため、定期的な保険見直しは必要となり、情報は常にキャッチしておくことも必要となります。

必要のない特約は外しておく

生命保険に加入した場合に、保障内容が記載された保険証券や保険約款が発送されてきます。

内容を確認し、不要な特約が付加されていた場合は、解約など保障内容から外しておくことが大切です。

特約を付加することで保障内容は充実しますが、不必要なサポートほど保険料はその分高くなります。

また、商品によっては、後から特約を解約できる場合もありますが、加入時に不要な特約を付けないことがおすすめです。

加入後も「必要な特約かどうか」「他の保険でカバーできないかどうか」などを保険証券で確認し不要な特約を外す必要があります。

対面よりインターネットによる保険契約をする

保険料を抑える方法として、対面で保険契約するのではなくインターネットで保険契約する方法もあります。

理由として、実店舗を持たないことで経費が抑えられており、その分保険料が割安な傾向があるためです。

ただし、保険知識の不足が原因で必要な保障を得ることができなかった場合も考えられるため、注意しておきましょう。

生命保険商品を検討する前に考えておくこと

生命保険を選ぶには、慎重に検討する必要があります。

将来のライフイベントや経済的リスクを考慮し、基本的な保険商品を理解することは、適切な保障を得るために大切です。

ここでは、生命保険商品を検討する前に考えておくことついて詳しく解説します。

将来のライフイベントを考えてみる

まず、ライフイベントを考えて将来に備える必要があるため、以下のポイントを考えておきましょう。

- 結婚・出産

- 住宅購入における住宅ローンを契約

- 子育て期間の進学

- 旅行、車の買い替え

- 子どもの結婚

- 老後・介護

これらのライフイベントには大きな出費が必要となります。

家計を支える人が万が一の場合でも、実現するための保障が必要となります。

これからの人生における経済的リスクを考えてみる

これから人生で発生するかもしれない経済的なリスクを考え、必要な備えをすることも大切です。

経済的リスクとは予期せぬ出来事で家計が困難な状況に陥る場合があることを指します。

これからの人生における経済的なリスクとして、死亡・病気やケガ、事故を起こしたり事故に遭ったり。

また、火災や震災で自宅が滅失してしまうことなど、さまざまなものが想定できます。

リスク損失が小さければ、貯蓄で対応できますが、自身や家族に想定外のリスクが発生すると、大きな損失をもたらすケースもあります。

貯蓄だけでは対応ができない、あらゆる経済的なリスクを想定することも必要です。

基本的な保険商品を知っておくこと

生命保険には以下のとおり4つの保険種類に分類されます。

- 死亡保険

- 生存保険

- 生死混合保険

- そのほかの保険

それぞれ解説します。

死亡保険

死亡保険は、保障をする人(被保険者)が死亡や保険約款に定めた高度障害になった場合に保険金が支払われます。

代表的な死亡保険商品として「定期保険」と「終身保険」があります。

定期保険は保障期間が定められた保険商品で、保障期間が過ぎて生存した場合は、保険金は受け取ることができず、払った保険料は戻ってきません。

これが「掛け捨て保険」と言われる理由です。その代わりに保険料は安く、大きな保障を得られるのが特徴です。

終身保険は保障期間が一生涯となり、死亡したら保険金は必ず受け取ることができ、保険料の一部は積立保険料として運用されます。

もし解約する場合は解約返戻金としてお金を受け取ることができる貯蓄性が高い商品です。

ただし保険料は定期保険より高めになります。

生存保険

生存保険は、被保険者が保険期間満了後に生存していた場合に保険金等のお金を受け取れるようになってます。

代表的な商品として「学資保険」や「個人年金保険」です。

「学資保険」は将来の学費準備として、「個人年金保険」は老後生活資金の準備というように、資金準備の目的が明確な商品でもあります。

いずれも、一般的に払い込んだ保険料相当分の死亡保険金が受け取れる仕組みとなっています。

生死混合保険

生死混合保険は、死亡保険と生存保険が組み合わされた保険のことです。

被保険者が保険期間内に死亡や保険約款に定められた高度障害になった場合に、死亡保険金が受け取れます。

そして、保険期間満了後に生存している場合に生存保険金(満期保険金)としてお金を受け取ることができます。

代表的な生死混合保険は「養老保険」です。

そのほかの保険

上記3つの死亡保障以外のリスクや、状況に対処するために設計された保険種類です。

例えば、病気やケガによる入院、手術などに備える「医療保険」や「がん保険」、病気やけがによって収入が減ることに備えた「就業不能保険」などが含まれます。

これらの保険は、特定の疾病や状態に備えて保障を提供しており、健康や生活の変化に対応した保険商品です。

ライフステージに合わせて選択ができ、多様な保険ニーズに対応する役割をはたしています。

まとめ

今回は30代で加入する生命保険の平均額や、保険の種類・特徴を徹底解説いたしました。

30代で生命保険を検討する場合、まずは平均的な傾向を知ることが大切です。

平均値を理解しておくことで、自分自身のニーズに合った保険選びがしやすくなるためです。

また、将来のライフイベントや経済的リスクを考えることも重要です。

本記事を参考に、ある程度のリスクを軽減し、あなたが描いたライフイベントを実現できる手段として生命保険を検討してみてはいかがでしょうか。